30代までに資産運用を始めていた個人投資家、過半数超え! 「投資の日」調査

目次

初めて買ったのは日本株 多くが“複利”のメリットを理解

30代までに資産運用を始めていた個人投資家は57%と、過半数を超えていることがわかった。20代で始めた個人投資家も27%にのぼり、若いうちから資産運用に取り組んでいるようすがうかがえる。

マネックス証券(東京都港区)が10月4 日の「投資の日」にあわせて、資産運用に関する意識調査を実施。同社に口座を保有している6735人から回答を得た。

また、10年前と現在で投資環境にどのような変化があったのかも調査した。

知識と運用益が増えて「うれしい」を実感!

調査によると、「資産運用を始めた年齢」を聞いたところ(n=6735)、最も多かったのは30代で、30%の個人投資家がそう答えた。次いで20代の27%、40代が22%、50代14%、60代の5%が続いた。20歳未満は2%、70代は1%だった。

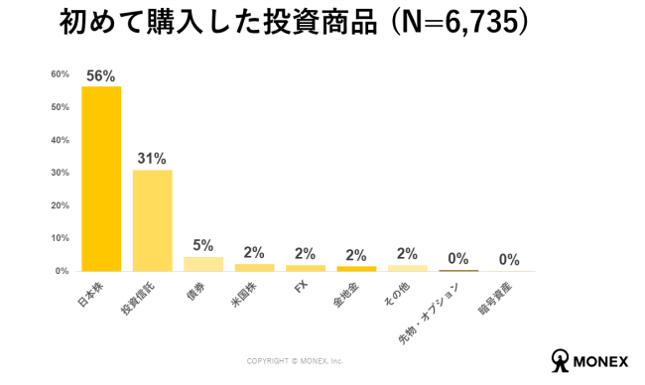

「初めて購入した投資商品」を聞くと、「日本株(個別株)」と答えた人が54%で、半数を超えた。投資信託も人気で、31%。やはり最初は「知っている」「安心できる」商品から資産運用を始める傾向が顕著だった。

「債券」と答えた個人投資家は5%にとどまった。=下の図1参照。

図1 初めて買った商品は、日本株が56%で最も多かった。(マネックス証券調べ)

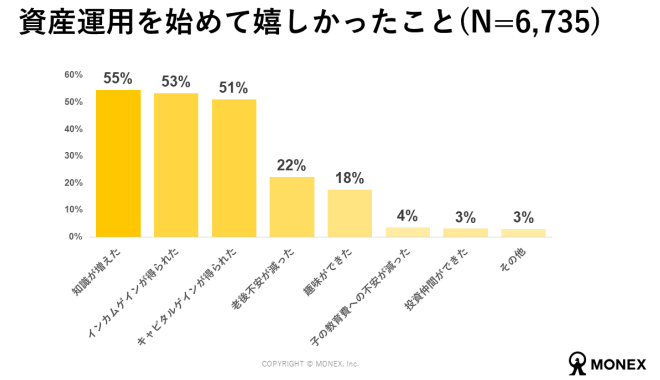

また、「資産運用を始めてうれしかったこと」(複数回答)を聞いたところ、「インカムゲインが得られた」(53%)や「キャピタルゲインを得られた」(51%)といった運用益を得られることよりも、「知識が増えた」と答えた個人投資家が55%で最も多かった。

ちなみに、「インカムゲイン」とは、資産を保有していることで得られる利益のこと。「キャピタルゲイン」は、資産の売却によって得られる利益(売却益)のことをいう。

「老後不安が減った」と答えた人は22%、「趣味ができた」は18%だった。不安解消など、将来にかかわることで、実際に今起きているポジティブなことに対して喜びがあることがわかった=図2参照。

図2 運用益を得られることよりも「知識が増えた」ことのほうが「うれしかった」(マネックス証券)

さらに「資産運用を周りに勧めたいか」と聞くと、「ぜひ勧めたい」と答えた人は25%、「勧めたい」が53%で、合わせて78%の人が「勧めたい」と答えた。

「あまりお勧めできない」は20%。「絶対に勧められない」と答えた人は2%にとどまり、資産運用を選択肢に入れることが受容されているだけでなく、きちんと人に勧められるものとして捉えられていることがわかった。

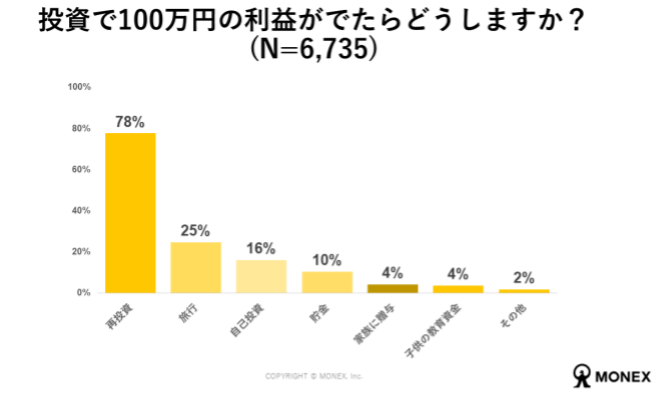

個人投資家の多くが利益を「再投資」に回す

「100万円の利益がでたら、どうしますか?」(n=6735、複数回答)と聞いたところ、「再投資」に回すと答えた個人投資家が78%と、約8割を占めて圧倒的だった。次いで、「旅行」が25%、「自己投資」と答えた人が16%いた。「貯金」に回す人は10%だった=図3参照。

マネックス証券は、

「投資は、利益が出たり配当金が支払われたりしても、それを現金で受け取らず再投資する仕組みがあり、そこに『複利』が発生します。複利では利益が利益を生むため、運用期間が長くなるほど発生する利益の金額が大きくなるので、利益や配当金が出てもすぐに使わず、再投資することが資産を増やす近道になるということを多くの個人投資家が理解していることがうかがえます」

とみている。

図3 利益は「再投資」に回す個人投資家が約8割を占める(マネックス証券調べ)

ところで、2024年1月からNISA(少額貯蓄非課税制度)が制度変更されるが、その認知度は97%とかなり浸透している。しかし、「(制度変更は)知っているが、(その内容が)どう変わるかはよく知らない」という個人投資家が40%、「(制度変更を)知らなかった」が3%とスタート3か月前にも関わらず、変更内容を把握していないという人が、まだ43%もいることがわかった。

「変更内容をよく知っている」と答えた個人投資家は57%だった。

一方で、「日経平均株価が過去最高(3万8915円87銭。1989年12月29日に記録)を1年以内に更新するか」という問いには、「超えると思う」と答えた個人投資家は29%だった。「超えないと思う」という人が54%、「よくわからない」は17%だった。

日経平均株価は順調に高値を記録しているものの、個人投資家は株価を冷静に見ていることがうかがえる。

10年前と投資環境はどう変わった?

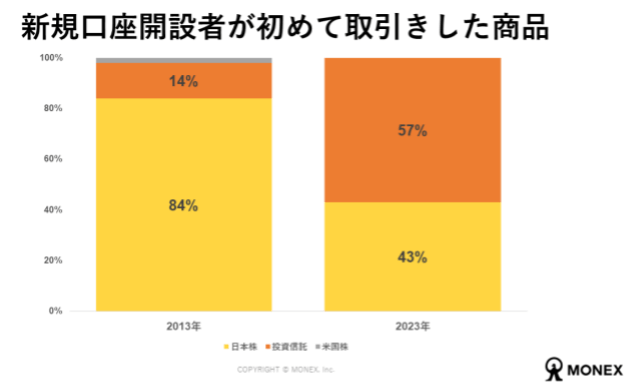

調査では、マネックス証券の10年前の取引データと現在の取引データを比較(比較期間:2013年1~8月と23年1~8月)し、この10年で投資環境にどのような変化があったのかを調べた。

それによると、個人投資家が新規口座を開設後に初めて取引する商品をこの10年で比べると、日本株から投資信託へと大きく移行したことがわかる。2013年に「日本株」は84%を占めたが、「投資信託」は13%だったが、2023年には「日本株」が43%まで、41ポイントも減った。「投資信託」は43ポイント増えて57%となった=図4参照。今では、初めて取引する商品の過半数は投資信託となっている。

マネックス証券は、

「これには、この10年での個人投資家層の拡大、NISAの制度に『つみたてNISA』ができたこと、投資信託のノーロード(無料)化が寄与したと考えられます」

と指摘している。

投資信託の取扱商品も順調に増え、投資信託の間口がこの10年で広がったといえそうだ。

図4 今では初めて取引する商品の過半数が投資信託(マネックス証券調べ)

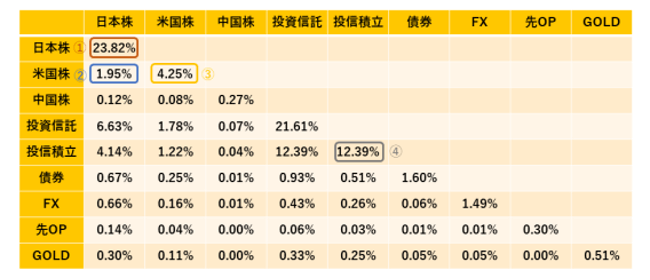

また、10年前と現在の取引商品のクロスセル(購入しようとしている商品とは別の商品を提案、あるいは組み合わせて使う商品の購入を促すこと)の状況を比べてみると、下記のような“変化”がみられた。

(1)10年前は、39.97%が日本株のみを取引していたが、現在は23.82%まで低下している。

(2)10年前と比べて、日本株と米国株の両方を取引している顧客が3倍に増えた。

(3)10年前は米国株のみを取引していた個人投資家は1%未満(0.71%)とわずかだったが、現在は4%を超えてきている。

(4)10年前は投信積立のみが5%未満(4.59%)だったが、現在は「つみたてNISA」の制度が後押しした結果、12.39%まで増えており、今後さらに増えることが想定される。

図5-1 10年前の商品ごとの他商品の取引状況(期間:2013年1月~8月)

図5-2 現在の商品ごとの他商品の取引状況(期間:2023年1月~8月)

マネックス証券調べ

10年前はアベノミクス相場でハイテク関連銘柄が人気だった

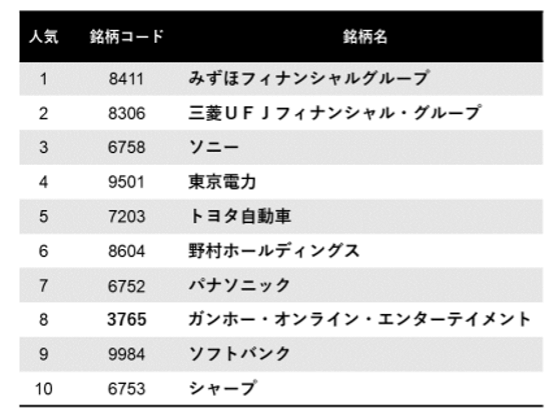

日本株の人気ランキング(トップ10)を2013年と2023年を比べると、メガバンク以外はまったく違う銘柄に入れ変わっている。

2023年は配当利回りの高い銘柄や分割して購入しやすくなった銘柄が好んで取引される傾向があるが、13年は1位のみずほフィナンシャルグループ、2位の三菱UFJフィナンシャル・グループ以外に、アベノミクス相場で人気となったハイテク関連銘柄が取引されていたことがわかる。

2023年は、みずほFGが10位に後退。13年に人気だったソニー(3位)やパナソニック(7位)、ガンホー・オンライン・エンターテイメント(8位)などに代わって、日本郵船(4位)や商船三井(5位)、ENEOSホールディングス(9位)がランクインした。

表1 10年前(2013年1月~8月)の日本株人気ランキング トップ10(取引人数順)

表2 2023年(1月~8月)の日本株人気ランキング トップ10(取引人数順)

マネックス証券調べ

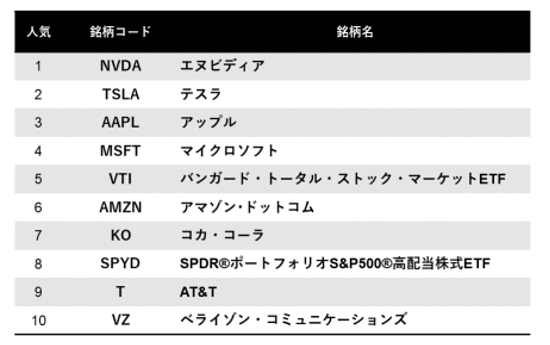

米国株もトップ10入りした銘柄は、10年前と同じものは3銘柄だけだった。

10年前の銘柄では、ETF(上場投資信託)の2銘柄以外はGAFA(米IT大手のGoogle〈現アルファベット傘下〉、Apple、Facebook〈現メタ〉、Amazon.com)や、日本でも知名度の高い企業の株式が取引されている。

2023年に取引されている銘柄はこの10年間、米国で成長し、特に1位でビジュアルコンピューティング技術の「エヌビディア」や2位で電気自動車メーカーの「テスラ」は、ここ数年で急激に売り上げを伸ばし、一気に知名度が上昇した企業で、「個人投資家も情報を的確に察知して取引していることがうかがえる」(マネックス証券)という。

表3 10年前(2013年1月~8月)の米国株人気ランキング トップ10(取引人数順)

表4 2023年(1月~8月)の米国株人気ランキング トップ10(取引人数順)

表にあるように、トップ10に名を連ねる銘柄は10年の時の流れとともに、日米とも少なくない銘柄が入れ替わっていた。

(カブライブ!編集部)